Quais as contas digitais com maior rentabilidade

Comparamos a rentabilidade das principais contas digitais para você saber onde guardar o seu dinheiro.

Conteúdo da página

As contas digitais chegaram para ficar. Além de oferecer benefícios como cartão de crédito sem anuidade e TEDs gratuitos e ilimitados, muitas dessas novas contas atraem clientes ao oferecer um serviço bastante específico: rentabilidade.

Quando você coloca dinheiro em uma conta corrente padrão, por exemplo, ele ficará guardado lá, mas não irá render: quando você retirar o dinheiro, terá a mesma quantidade que foi colocada. Isso se não considerarmos taxas de manutenção e mensalidade da conta, claro. Já quando você coloca seu dinheiro em uma poupança, ele irá render uma pequena quantidade por mês.

A poupança, no entanto, não é a única forma de fazer o seu dinheiro render com o tempo. Os bancos digitais estão trazendo diversas opções para seus clientes investirem, de forma prática, o que é ótimo principalmente para quem não conhece muito sobre o assunto e busca investimentos seguros.

Mas como saber qual banco digital traz a melhor rentabilidade? Nós fizemos algumas análises nos principais bancos disponíveis para os brasileiros.

Método para análise

Para começar, é importante deixar claro que este texto é voltado para aqueles que estão começando a pensar em rentabilidade. Não faremos uma análise entre os diversos tipos de investimento do mercado. Queremos ajudar você que já tem uma conta digital ou pensa em abrir uma a descobrir qual delas trará mais benefícios para a sua vida financeira.

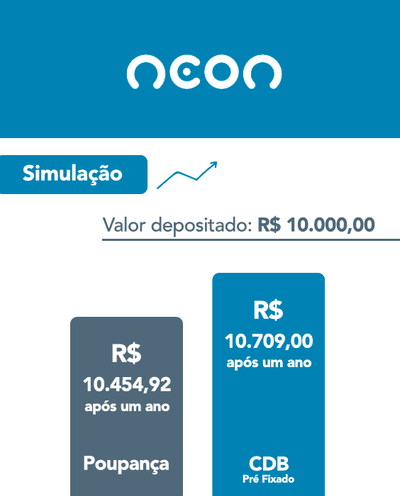

Para fazer nossa análise, vamos considerar simulações de 1 ano no valor de R$ 10 mil. Traremos, para cada banco, as opções de rendimento oferecidas, a taxa de administração, a taxa de performance e o tempo de resgate disponível sem precisar pagar IOF.

O que é taxa de administração?

A taxa de administração é um valor pago para o banco ou gestor da conta pelo seu trabalho em administrar os fundos investidos. Costuma ser uma porcentagem do patrimônio líquido investido e varia de acordo com o tipo de aplicação e de banco para banco.

O que é taxa de performance?

A taxa de performance é um valor calculado em cima da parcela de rendimento do valor investido que exceda a variação de um índice de desempenho. Esse tipo de taxa nem sempre é cobrado, dependendo do tipo de rendimento utilizado.

O que é o tempo de resgate e o IOF?

IOF é a sigla para Imposto Sobre Operações Financeiras, que é pago sempre que pessoas físicas ou jurídicas efetuam algum tipo de operação dessa natureza, como compra de moedas estrangeiras, câmbio, seguro etc. A porcentagem cobrada varia também dependendo do tipo da operação.

No caso de investimentos, existem algumas situações em que também é cobrado o IOF.

Saiba mais sobre os melhores bancos digitais do Brasil

O que é FGC e porque isso é importante

O Fundo Garantidor de Crédito (FGC) é uma entidade privada, sem fins lucrativos, mantido em parceria por diversas instituições financeiras. O dinheiro arrecadado pelo FGC é usado para proteger correntistas e investidores até o valor R$ 250 mil, tanto para pessoa física quanto pessoa jurídica.

Isso tudo significa que, ao investir em um fundo que seja protegido pelo FGC, caso a instituição financeira em que você investiu quebre, você receberá o reembolso do seu investimento, se estiver dentro do valor limite.

Portanto, se você estiver pensando em investir, principalmente valores altos, confira se o banco possui cobertura pelo FGC. Assim, caso aconteça algum incidente com o banco, você será devidamente reembolsado.

Nubank

O Nubank já é extremamente conhecido pelo seu cartão roxinho, mas a fintech tem conquistado espaço também com a sua NuConta. A conta digital não cobra nenhuma tarifa ou taxa de seus clientes.

Apesar de ter bem menos serviços oferecidos do que contas em outros bancos digitais, a NuConta atrai clientes principalmente por ser conectada ao cartão de crédito e pela sua rentabilidade fácil de manejar.

Saiba mais sobre a NuConta

Ao colocar dinheiro em sua NuConta, o valor é automaticamente investido em títulos públicos, com taxa básica de juros do Selic e rendimento de 100% do CDI. Em retorno, o banco fica com 1% desse investimento. Existe a vantagem também de poder retirar o dinheiro a qualquer momento. Não tem garantia no FGC.

Pontos Principais:

- Taxa de administração: 1% do valor total investido

- Taxa de performance: não tem

- Pode retirar a qualquer momento? Sim, sem IOF

- Várias opções de investimento? Não

- É bom para que tipo de investimento? Curto prazo

Inter

O banco Inter oferece um número bem maior de opções para os seus clientes e também algumas opções de rentabilidade. Ao contrário do Nubank, seu dinheiro não começa a render automaticamente: é necessário que você escolha uma das opções e invista seu dinheiro nelas.

Entre as opções estão CBDs com liquidez diária, que podem ser resgatados a qualquer momento, CBDs com vencimento de título, que não podem ser retirados antes do prazo estabelecido, e LCA, que não tem incidência no imposto de renda. Além disso, existe também a opção de investir em títulos públicos.

Segundo o site do banco:

O CDB é um título que conta com as mesmas facilidades da poupança, porém com rentabilidade superior. Os investimentos podem ter liquidez diária ou prazos definidos. Os rendimentos são atrelados ao CDI e, quanto maior o prazo do investimento, menor a alíquota do imposto de renda.

As LCIs são títulos de renda fixa lastreados pelo crédito imobiliário do Banco Inter. É um investimento com excelente rentabilidade, baixo risco e isento de imposto de renda para pessoas físicas. O Banco Inter oferece a LCI nas modalidades CDI, IGPM e IPCA.

A LCA é um título lastreado por operações do agronegócio. Com prazo a partir de 90 dias e isenção de IR, é uma ótima alternativa de investimento para quem busca rentabilidade e segurança. E ainda tem cobertura do FGC.

Pontos Principais:

- Várias opções de investimento? Sim, no Inter você pode escolher investir em CDB, LCI, LCA ou títulos públicos (Tesouro Direto)

- Taxa de administração: Não

- Taxa de performance: Depende do investimento escolhido

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento? Curto, médio ou longo prazo

Neon

Apesar das atribulações, o banco Neon também não deixa de oferecer uma opção de rentabilidade aos seus clientes. Atualmente, a rentabilidade é no CDB do Banco Votorantim, com até 100% do CDI. Seu tempo de investimento é limitado a, no máximo, 3 anos, mas é um fundo protegido pelo FGC.

Para investir, o correntistas deve utilizar o app do banco e criar uma meta pessoal, que pode ser desde viajar nas férias até comprar um novo móvel. O dinheiro separado para essas metas é aplicado no CDB automaticamente e o correntista acompanha o rendimento pelo próprio aplicativo.

Pontos Principais:

- Várias opções de investimento? Não, apenas o CDB do Banco Votorantim.

- Taxa de administração: Não

- Taxa de performance: Depende do investimento escolhido

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento? Curto prazo

Sofisa Direto

Outro banco digital com boas opções de rentabilidade é o Sofisa Direto. Ele oferece aos seus clientes os modelos de investimento CDB, LCA e LCI.

No CDB pós-fixado, é possível optar pela liquidez diária, que rende até 100% e pode ser resgatado a qualquer momento; liquidez no vencimento, que rende até 110% e é resgatado automaticamente; CDB prefixado, em que você sabe exatamente o valor que irá receber ao final; e CDB IPCA, que conta com proteção contra inflação.

Leia mais: Sofisa Direto: uma opção de banco digital

Pontos Principais:

- Várias opções de investimento? Sim, você pode investir em CDB, LCA e LCI.

- Taxa de administração: Não

- Taxa de performance: Depende do investimento

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento: curto, médio ou longo prazo

Next

O banco Next é outro dos bancos digitais que está conquistando bastante espaço entre os jovens. Em questão de rentabilidade, ele permite que você crie uma poupança vinculada a conta (o único banco digital que faz isso atualmente) ou que invista na renda fixa do Bradesco Next.

Em seu site oficial, o banco chama seu sistema de investimento de Objetivos, uma ferramenta onde o correntista escolhe um objetivo (como comprar uma casa, viajar ou comprar um videogame) e o banco analisa um valor para ser investido todo mês. No entanto, o Next não dá muitas informações sobre qual o tipo de fundo de investimento em que o dinheiro é colocado.

O fundo de investimento do banco é o Next FIC FI Renda Fixa Simples, mas não há informações sobre possíveis tarifas ou rentabilidade. Em contato com o banco, foi informado que a rentabilidade média é de 0,40% por mês.

Confira: o que é e como funciona o banco digital Next

Agibank

O Agibank também oferece aos seus clientes fundos de renda fixa CDB, sem nenhuma taxa de administração. Todo o processo de investimento pode ser feito diretamente pelo aplicativo.

No banco, os correntistas têm a opção de investir em certificados de depósito bancário (CDBs), com um valor mínimo de R$ 1 mil. O investimento é protegido pelo FGC.

Pontos Principais:

- Várias opções de investimento? Você pode investir em CDBs, em 6 opções diferentes.

- Taxa de administração: Não

- Taxa de performance: Depende do investimento

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento: curto, médio ou longo prazo

Conclusão

Os bancos digitais têm oferecido opções bastante interessantes de investimentos, com opções que devem atender a diferentes perfis de correntistas. Não é o caso de dizer aqui qual investimento é melhor ou pior, já que as taxas variam bastante e tudo vai depender do que você procura, qual risco pretende assumir, quanto tempo quer deixar o dinheiro investido etc. Existem alguns investimentos que quanto mais tempo você deixa o dinheiro aplicado, maior a rentabilidade.

Em geral, podemos dizer, se você quer colocar seu dinheiro para render sem ter que pensar muito sobre isso e não tem paciência para analisar as diversas taxas de mercado, o Nubank e Next são as melhores opções, já que o Nubank passa a rentabilizar seu dinheiro automaticamente e o Next programa tudo para você.

Caso você queira mais opções para analisar e não tem preguiça de conferir as diversas taxas e rendimentos, os bancos Inter, Sofisa Direto e Agibank trazem uma boa variedade de títulos de investimento.

Para decidir qual banco usar e investir seu dinheiro, confira também os outros serviços que você poderá utilizar, já que para investir você precisará ter uma conta na instituição. Veja as opções de mensalidade, se oferecem cartão de crédito e débito, transferências bancárias e etc. Tudo isso vai fazer com que você consiga cuidar melhor do seu dinheiro e fazer com que ele renda de verdade.

Se você tiver qualquer dúvida sobre qual investimento fazer, não deixe de conversar com a nossa comunidade! Estamos sempre atentos para ajudar você a economizar e cuidar do seu dinheiro. Para fazer seu dinheiro render ainda mais, você pode aproveitar os cupons de desconto do Promobit para economizar nas suas compras.